Die aktuelle Zinslage

In meinem Blogbeitrag „Warum Investments unter 2% Rendite keinen Sinn machen“ habe ich darauf verweisen, dass seit geraumer Zeit u.a. Bausparverträge als auch kapitalbildende Lebensversicherungen alles, aber keinen Vermögensaufbau leisten. Dem möchten wir heute auf den Grund gehen und uns die Frage beantworten „Warum“, das eigentlich so ist?

Die meisten Berufsanfänger holen sich die Tipps und Ratschläge von ihren Eltern ab. Sehr häufig werden dann eben „altbewährte Produkte“ empfohlen – schließlich haben die Eltern ja auch über Bausparverträge und Lebensversicherungen ihre Altersvorsorge und Rentenlücke gemeistert. So schön, so gut. Nur weil es altbewährte Anlagemöglichkeiten sind, heißt es zwangsläufig nicht, dass die Anlage schlecht ist – aber eben auch nicht unbedingt gut.

Kapitalbildende Lebensversicherung:

Betrachten wir einmal die kapitalbildende Lebensversicherung. Vom Prinzip her funktioniert sie wie folgt:

- Wir zahlen einen Betrag X über eine bestimmte Laufzeit (bspw. 40 Jahre) ein

- das eingezahlte Guthaben wird mit einem Guthabenzins (aktuell: 0,9 % Garantiezins) verzinst

- am Ende der Laufzeit bekommen wir einen Betrag X ausbezahlt

Vom Prinzip her ist es wohl eine der sichersten Anlagen, denn 100 % der eingezahlten Beiträge sind garantiert (es gibt auch Formen bei denen das variiert, aber diese erörtere ich in einem anderen Beitrag) mit einem sogenannten Garantiezins.

Nun kommen wir zum entscheidenden Punkt, der sowohl für Investments als auch Immobilien äußerst relevant ist:

Der Garantiezins hängt vom Leitzins ab.

Dieser bestimmt wiederum die Zinsen bei der Bank und eben auch die Zinsen bei Anlageprodukten wie Kapitalbildende Lebensversicherungen und Bausparverträgen.

Heißt konkret:

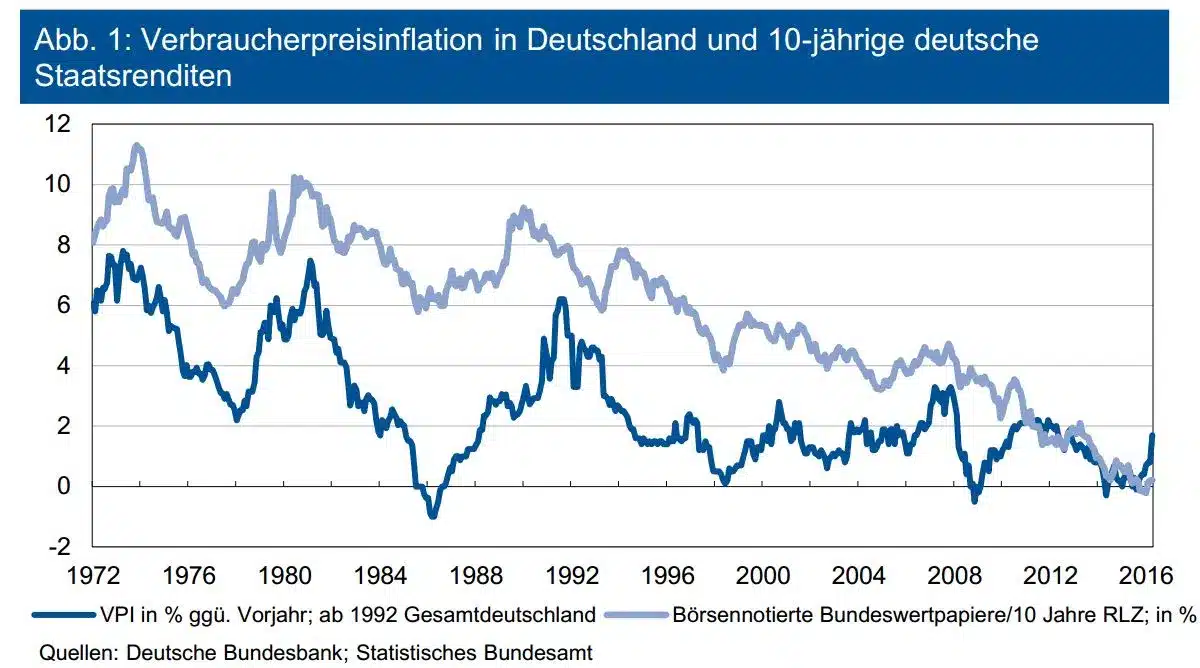

Wenn ihr eine Immobilie finanziert bei einer der Geschäftsbanken wie bspw. Kreissparkasse, Commerzbank, Sparda Bank etc., dann hängt der Zins, den ihr für eure Finanzierung bekommt vom Leitzins ab. Schauen wir in die Grafiken hinein, dann sehen wir, dass wir in den 90er Jahren eine Hochzinsphase hatten und man musste, um seine Immobilie zu finanzieren, bis zu 10 % Zinsen pro Jahr bezahlen. Ist aktuell kaum vorstellbar.

Der Leitzins selbst wird von der EZB (= europäischen Zentralbank à Erläuterung siehe Blogbeitrag und HP Reiter „Inflationsgeschützte Investments“) gesteuert und die EZB wiederum passt diesen an die aktuelle Marktlage an. In der Vergangenheit (wie man an den folgenden Grafiken sieht) sind die Inflation als auch der EURIBOR (= Dreimonatiger Zins, bei denen die EZB Geld an Banken verleiht – Der EURIBOR bildet nahezu identisch den Leitzins bzw. somit auch den Garantiezins ab) stark in Korrelation gestanden. Sprich: Wenn die Inflation gestiegen ist, ist auch der EURIBOR bzw. der Leitzins gestiegen.

Unser Fazit zu Bausparverträgen und kapitalbildenden Lebensversicherungen

Deutschland befindet sich in einer Zinslage, die es in dieser Form vorher nicht gab. Wir haben nicht nur eine „Null-Zins-Politik“, sondern wir haben zum ersten Mal überhaupt eine Realzinsfalle. Das heißt, die Inflation ist höher als der Zins, den wir bei der Bank bekommen. (Zur Realzinsfall gerne mehr im Blogbeitrag „Warum Bausparverträge und kapitalbildende Lebensversicherungen aktive Geldvernichtung sind“). Es ist also kein normaler Zyklus, den wir von der Vergangenheit ableiten könnten.

Des Weiteren hängt vieles auch von der Demografie eines Landes ab. Hat ein Land viele Kinder, resultieren daraus wiederum mehr Innovationen (weil mehr Kinder zu mehr Startup´s und Unternehmensgründungen führen) und diese kurbeln wiederum den Konsum als auch die Schaffung von Arbeitsplätzen an, was wiederum die Wirtschaft stärkt. Es besteht somit eine Korrelation zwischen der Demografie eines Landes und deren Wirtschaft und somit deren Leitzinspolitik.